古茗的隊伍不好帶

段明珠 · 2024-12-31 16:52:51 來源:虎嗅網

消費降級的寒風終還是吹涼了曾經熱火朝天的奶茶業(yè)。

曾經,新式茶飲品牌還能坐而論道,是品牌為大還是渠道先行;如今在行業(yè)進入存量競爭時期,仿佛很多爭論都無意義,高高在上的價格一降再降、從堅持自營到開放加盟、開店狂魔也開始大量關店……如何活下去變成關鍵。

2023年茶飲企業(yè)成立數量為5.2萬家,注吊銷3.2萬;近一年,已經有高達19.7萬家奶茶店閉店倒下(紅餐大數據),且Q2、Q3傳統(tǒng)的旺季反而成了頭部品牌關店高峰期,可見經營壓力不是一般的大。

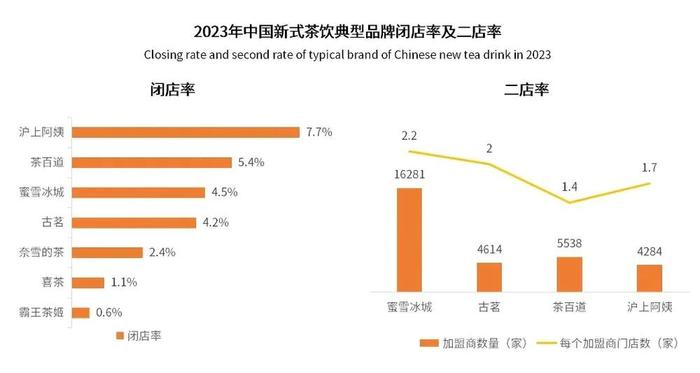

且同樣是關店,如果說2023年被淘汰的還是小品牌零散小店,今年關店潮已經發(fā)生在頭部品牌上。已上市的兩家,奈雪的茶僅Q3就關停了89家直營店,茶百道上半年每新開3.37家門店就關閉1家老店;連開店數最多的蜜雪冰城,今年關店數也首次超過開店數,關閉3808家店,這一數字已是2022年的4倍。

古茗、滬上阿姨先后更新了在港交所的招股說明書,這成了觀察當下茶飲業(yè)的窗口。

有幾個關鍵數字:

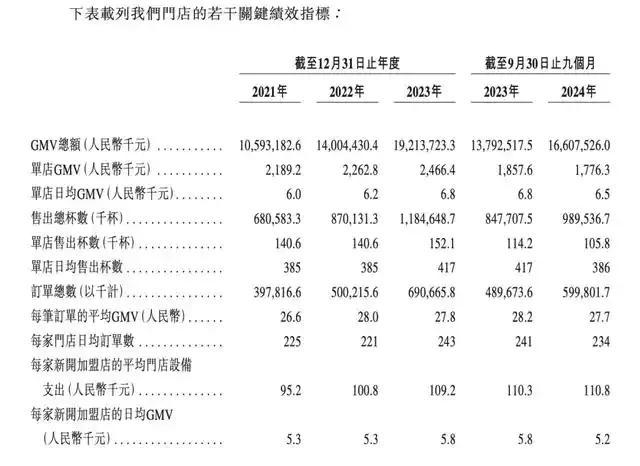

2024年前三季度,古茗GMV為166億元,同比增長20.4%;上半年滬上阿姨GMV為51.3億元,同比增長16.8%;

2024年前三季度,古茗經調整利潤為11.5億元,較于去年同期的10.4億元略有增長;滬上阿姨2023年和2024年H1經調整凈利分別為4.16億、2.14億元;

截至2024年9月30日,古茗門店數為9778家;滬上阿姨上半年門店增至8437家,兩家都更聚焦下沉市場,也都是萬店的有力競爭者。

對比來看,2024年上半年,奈雪的茶營收為25.44億元,同比下降1.9%;經調整凈虧損4.38億元,同比由盈轉虧,半年預虧額已接近2022年全年凈虧損額。同期茶百道營收為23.96億元,同比下降10%;利潤2.39億元,同比下降59.9%。

在門店數上,國內奶茶品牌中排在古茗前面的只有突破萬店的蜜雪冰城。

老二的日子并不好過,前有蜜雪冰城,后有各路奶茶大軍,古茗在新茶飲不受資本青睞的當下和滬上阿姨同時沖擊上市,市場有限的籌碼或難以分配。

對奶茶品牌來說,未來還有多少增長空間?這得從他們的加盟模式里找找線索。

新加盟商的體驗變差

在新茶飲江湖中,古茗能沖出來的關鍵在于:

產品層面采取跟隨策略,熱門的品類兼容并包;

區(qū)域上采用“農村包圍城市”,密集設點;

構建供應鏈,賺小B(加盟商)的錢。

顯然,今年伊始古茗還是信心滿滿,但很快就踩了剎車。

古茗今年拓店速度明顯放緩,前三季度僅凈增777家店,不足去年的一半,平均每個月凈增86.3家,遠低于去年月均凈增194.3家的水平;開關店比也從去年的9.8下降到2.76。

且古茗單店表現也有變差。其單店日均GMV從2021年的6000元連續(xù)提升至2023年的6800元,但今年前三季度首次下降到6500元,同比下降4.4%;單店日均售出杯數為386杯,同比下降7.4%;客單價平均為27.7元,同比下降1.8%。

再進一步,從地域角度看,古茗過去的優(yōu)勢區(qū)域出現增長拐點,其門店最多的核心省份浙江同店GMV近四年來首次增速轉負,同比微降0.8%;其他已達關鍵規(guī)模的五省GMV增速同比下降1.4%,僅福建及江西兩省還略有增加,同比微增1.1%(古茗招股書將單一省份門店數量超過500家定義為達到關鍵規(guī)模)。

從加盟商性質來看,古茗老加盟店的日均GMV從6900元下降至6600元,同比下降4.4%,新加盟店的日均GMV從5800元下降至5200元,同比下降10.3%。

這兩組數據表明:古茗現有區(qū)域的增長已到頂,新加盟商的體驗已經不好。這對古茗未來增長很不利。

古茗從南方起家,目前已進入17個省份,其中浙江、福建、江西、廣東、湖北、江蘇、湖南和安徽共八個省份達到關鍵規(guī)模,對其GMV貢獻率2023年達到87%。

古茗和其他茶飲品牌在區(qū)域上走差異化路線,更看重下沉市場里的低線城市,而其他品牌的鄉(xiāng)鎮(zhèn)店比例普遍低于25%。去年古茗二線及以下城市門店占比79%,其中鄉(xiāng)鎮(zhèn)店占比38%;今年前三季度其有7成新店開在下沉市場,這導致鄉(xiāng)鎮(zhèn)店占比提升至40%。

但實體加盟生意把握好連鎖店密度很關鍵,太少供應鏈端成本高,太密又會相互競爭,可品牌想增長又必須有規(guī)模效應。

在行業(yè)上升周期中,跑馬圈地是必備動作,但目前存量競爭下,不僅是古茗,更多奶茶品牌店已經需要重新規(guī)劃開店。

比如蜜雪冰城調整開店政策,重點關注已開發(fā)商圈、景區(qū)和交通樞紐等地區(qū);甚至瑞幸也收緊加盟,只有偏遠地區(qū)有空余點位;在喜茶最新給合伙人的內部信中也提出,不會追求短期的開店速度與數量,而是看重開店質量和運營品質。

對古茗來說,想增長就必須考慮物理意義上的破圈。不過考慮到新市場對古茗雖然是新鮮的,但優(yōu)質點位早有別的奶茶品牌占領;且新區(qū)域開拓還必須配有供應鏈先行,很難快起來。

古茗暢銷的產品包括果茶、奶茶、咖啡飲品等多個系列;滬上阿姨也包括鮮果茶、奶茶、輕乳茶、奶昔甚至咖啡等產品。產品線豐富是優(yōu)勢,但這也意味著需要更復雜的原料、操作流程等,壓縮成本不易,品牌方必須擁有更復雜的經營能力和戰(zhàn)略布局才能應對。

古茗7成以上的門店都在倉庫150公里的范圍內,目前其在國內設立了22個倉庫和約360輛物流車,但想繼續(xù)“北上”拓新,供應鏈必然不是短期內能搞定的事。

且古茗供應鏈采購成本相對較高,商品銷售業(yè)務毛利率為18.8%,相比蜜雪冰城等幾家還有不小的差距。

相比于此,古茗和滬上阿姨還將面臨另外一個更有挑戰(zhàn)性的問題,加盟商管理。

隊伍不好帶

和蜜雪冰城一樣,古茗、滬上阿姨本質上都是一家供應鏈公司,主要收入是向加盟商銷售商品及設備,以及加盟管理服務。

2024年前三季度,古茗銷售商品收入為48.7億元(新鮮水果、果汁、茶葉、乳制品等),占總營收的75.6%,向加盟商銷售設備占比4.4%,加盟管理服務收入占比19.8%;直營店收入僅1086萬元,占比0.2%。滬上阿姨2024年上半年97.2%的營收來自加盟商相關收入。

所以加盟店的體驗如何直接影響古茗和滬上阿姨的營收。

加盟商選擇某個奶茶品牌,加盟成本、投資利潤、回本時間是重要考慮因素。

2023年古茗加盟商單店經營利潤達到37.6萬元,加盟商單店經營利潤率達20.2%,相比當時市場上普遍15%的單店利潤率,古茗對加盟商顯然更有吸引力(古茗招股書)。

但現在情況在改變。

從加盟成本來計算,成為古茗加盟商前期不考慮租金,僅初始加盟服務費(7.38萬)、一次性服務費(3.3萬)、保證金(1萬)、裝修費(10萬)、初始設備費(10萬)和初始原料費(2~4萬),就需要掏出30多萬。

今年為了搶奪加盟商,古茗發(fā)布了首年0加盟費的新政策,但加盟商的成本只是延后到第二年仍需全額支付。除此之外,加盟商每月至少還要支付門店采購額15%至20%的固定服務費。

從利潤角度,前面已經計算過,古茗2024年新加盟店的日均GMV不僅比老店低,且下滑速度更快;且當前回收周期也在拉長,或許2019年以前新加盟商可以半年就回本,但今年回本周期普遍被拉長到4年(不僅古茗一家)。

所以古茗2023年全年新加盟2085人、退出420人,總加盟商4614人;2024年前三季度,新加盟871人、退出643人,總加盟商4842人;加盟商流失率從2021年同期的6.2%提升至11.7%。

老加盟商的熱情也在消退,古茗超過兩年的加盟商中,平均每個加盟商經營門店數從去年的3.1降到2.9。而加盟商平均開店數量和品牌的增長穩(wěn)定性呈正相關:蜜雪冰城>古茗>滬上阿姨>茶百道。顯然當下的情況(加盟擴張遇阻)并不利于古茗們未來的增長。

所以古茗今年做了更多營銷推廣,比如廣告及宣傳費破億元,占營收比重大幅提升至1.8%;銷售及分銷支出占銷售收入的比重提升至5.5%。從目前看,效果并不顯著。

就連滬上阿姨,也在不久前被加盟商公開指責其銷售的物料價格高,即使其發(fā)布了相關規(guī)范門店的公告,也難從根本上解決和加盟商(私自從外部采購)間的矛盾。

加盟商,既是新茶飲企業(yè)們的關鍵資源,又是反噬的源頭。

接下來,對加盟商的爭奪,只會進一步加劇。

本文轉載自虎嗅網,作者:段明珠

熱門文章

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

寫評論

0 條評論